热门城市

汇算清缴需注意税收优惠事项符合比对

中税答疑新媒体智库 13164 2018-05-07

2017年企业所得税汇算清缴工作已经接近尾声,在对填列的年度企业所得税报表相关数据复核时,各位纳税人一定要注意对《符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表》(A107011)等税收优惠事项进行复核比对。近日,小编就接到了纳税人关于该表填列方面的咨询,因为问题发现的及时,从而避免了造成税收风险。具体怎么回事呢?我们一起来看。

W有限公司成立于2009年8月,主要从事项目投资,国内一般贸易业务。2017年1月,该公司出资2000万元与自然人A共同成立某合伙企业,该公司出资比例达60%,协议约定按出资比例分配合伙企业所得。该合伙企业2017年生产经营所得和其他所得共计2200万元,12月该合伙企业做出利润分配决定,将当年所得中的1800万元按出资比例进行分配,其余400万元作为当年留存的所得暂不分配。W有限公司按出资比例分得1080万元。

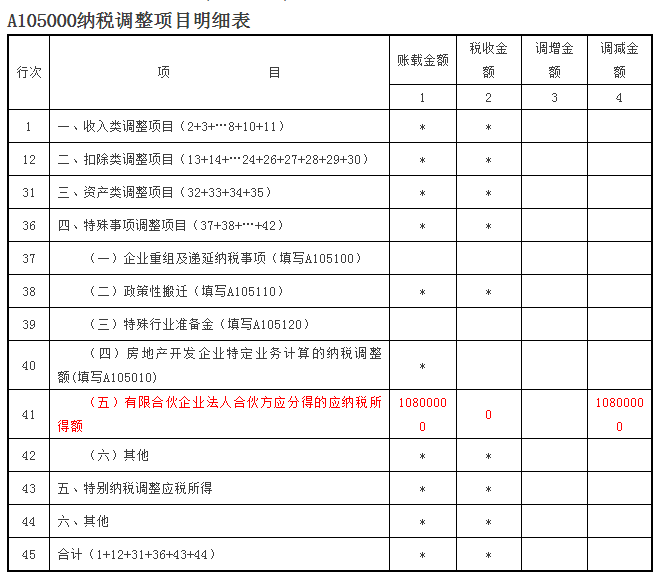

该公司认为对合伙企业的投资所得属于居民企业直接投资于其他居民企业取得的投资收益,按税法规定享受投资收益免税政策。因此,将分得的1080万元做为免税收入在《符合条件的居民企业之间的股息、红利等权益性投资收益优惠明细表》(A107011)进行了填列。在《纳税调整项目明细表》(A105000)对应栏次中做了纳税调减处理。

根据《中华人民共和国企业所得税法》第一条规定,在中华人民共和国境内,企业和其他取得收入的组织为企业所得税的纳税人,依照本法的规定缴纳企业所得税。个人独资企业、合伙企业不适用本法。

因此,该公司对合伙企业的投资所得不属于居民企业直接投资于其他居民企业取得的投资收益,不能享受免税政策。

针对合伙企业的所得分配,W公司应该怎样做税务处理呢?

根据《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)相关规定:

一、本通知所称合伙企业是指依照中国法律、行政法规成立的合伙企业。

二、合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

三、合伙企业生产经营所得和其他所得采取“先分后税”的原则。

前款所称生产经营所得和其他所得,包括合伙企业分配给所有合伙人的所得和企业当年留存的所得(利润)。

四、合伙企业的合伙人按照下列原则确定应纳税所得额:

(一)合伙企业的合伙人以合伙企业的生产经营所得和其得,按照合伙协议约定的分配比例确定应纳税所得额。

(二)合伙协议未约定或者约定不明确的,以全部生产经营所得和其他所得,按照合伙人协商决定的分配比例确定应纳税所得额。

(三)协商不成的,以全部生产经营所得和其他所得,按照合伙人实缴出资比例确定应纳税所得额。

(四)无法确定出资比例的,以全部生产经营所得和其他所得,按照合伙人数量平均计算每个合伙人的应纳税所得额。

合伙协议不得约定将全部利润分配给部分合伙人。

五、合伙企业的合伙人是法人和其他组织的,合伙人在计算其缴纳企业所得税时,不得用合伙企业的亏损抵减其盈利。

该合伙企业当年所得共计2200万元,利润分配决定将当年所得中的1800万元按出资比例进行分配,其余400万元作为当年留存的所得暂不分配。

W有限公司应以1320万元(2200万元*60%)计入法人企业当年的应纳税所得额计算缴纳企业所得税。